|

Artikel laten voorlezen

|

ETF beleggen is ongekend populair, maar wat zijn de beste ETF’s om in te beleggen in 2022 en daarna? In dit artikel bespreken we kort wat ETF’s zijn en wat de voor- en nadelen zijn van het beleggen in ETF’s. Vervolgens delen we vier interessante ETF’s voor 2022.

ETF Beleggen uitleg

Een ETF (Exchange Traded Fund) is een ander woord voor een tracker. Een ETF/tracker is een (passief) beleggingsfonds en heeft als doel het zo nauwkeurig mogelijk volgen van een onderliggende beursindex. Het product werd in de jaren ’90 ontworpen voor beleggers, aanvankelijk om een index exact te kunnen volgen. De eerste ETF die in 1993 op de Amerikaanse markt een notering kreeg was dan ook de SPDR S&P 500 ETF (SPY). Deze had als doel de prestaties van de S&P 500 index te volgen. Inmiddels heeft deze ETF ruim $ 361 miljard activa onder beheer en is het nog altijd de grootste ETF ter wereld gemeten naar Asset Under Management.

Al snel volgden ETF’s op indices als de Dow Jones en de Nasdaq, maar het duurde nog tot eind jaren ’90 tot de eerste sector gerelateerde ETF’s op de markt verschenen. In de afgelopen twee decennia kwamen er ETF’s op allerlei assets en categorieën. Zo zijn er ETF’s voor grondstoffen, obligaties en bepaalde sectoren. Ook zijn er ETF’s beschikbaar met hefbomen, alternatieve wegingen en uiteraard kunt u via deze trackers beleggen in vrijwel alle delen van de wereld. Sinds 2003 is de ETF-markt groter dan de traditionele markt voor veelal actief beheerde beleggingsfondsen.

Een ETF biedt net als een beleggingsfonds een selectie van aandelen omtrent een specifiek thema, doorgaans een index. Zo kunt u beleggen in een ETF die de luchtvaartsector volgt of een tracker die inspeelt op de BRIC landen.

Waarom in ETF’s beleggen?

Indextrackers vormen vandaag de dag de bouwstenen van de portefeuille van veel particuliere beleggers. ETF’s zijn onder andere aantrekkelijk vanwege de simpele structuur, de lage kosten en de goede spreiding. Het beleggen in ETF’s heeft als voordeel dat u niet continu moet handelen om een bepaalde index nauwkeurig te volgen. Het continu aan- en verkopen van aandelen, om zo de goede balans in uw portefeuille te behouden, kost u veel tijd en transactiekosten. Beleggen in ETF’s of trackers is daarom ideaal voor beleggers die graag in beleggingsfondsen investeren, maar tegelijkertijd ook lage kosten nastreven.

Bij het aankopen van een ETF kunt u passief en tegen aanzienlijk lagere kosten indices over de gehele wereld volgen. Voorbeeld: u koopt een ETF die de AEX-index volgt. Omdat binnen dit effect alle aandelen van bijvoorbeeld de AEX met de juiste weging zijn opgenomen, kunnen beleggers tegen lage kosten de index volgen. Veranderingen in de samenstelling van de AEX zal de ETF-aanbieder eveneens doorvoeren. Hieronder de voordelen van ETF’s op een rij:

- Lage kosten

- Hoge liquiditeit en gemakkelijk verhandelbaar

- Gemakkelijke diversificatie

- Flexibele handelstijden

- Transparant

Nadelen en risico’s van ETF beleggen

Los van de gebruikelijke marktrisico’s zijn er nog enkele andere nadelen te bedenken bij het beleggen in ETF’s. Sommige ETF aanbieders beleggen namelijk met synthetische replicatie. Deze ETF’s beleggen niet fysiek in de aandelen of obligaties van een index. Bij zo een synthetische replicatie wordt de index gevolgd met behulp van derivaten. Deze ETF’s kennen een tegenpartijrisico bovenop het marktrisico, omdat ze afhankelijk zijn van de tegenpartij. Dit is veelal het geval bij ETF’s die beleggen in grondstoffen zoals goud en platina.

Ook kan het voorkomen dat u in bepaalde landen veel belasting betaalt over het te ontvangen dividend. Het vestigingsland van een ETF uitgevende instelling beïnvloedt in hoeverre u in staat bent het volledige dividend te ontvangen.

Het belangrijkste en meest ingrijpende risico dat u loopt is een faillissement van de uitgevende instelling. Sommige ETF aanbieders lenen hun effecten uit om extra opbrengsten te genereren voor het effect. Als dit fout gaat loopt u het risico dat u bijvoorbeeld tijdelijk niet kunt uitstappen. Bij grote aanbieders zijn deze risico’s kleiner, want ze maken vaak geen gebruik van securities lending.

Verschillende ETF aanbieders

Ieder jaar blijft het totaal geïnvesteerde vermogen in ETF’s toenemen. Het aantal ETF aanbieders is de afgelopen jaren ook rap toegenomen. In 2021 waren er ruim 160 verschillende aanbieders en samen hebben zij bijna 8000 ETF’s in omloop. Het aanbod aan ETF’s is ontzettend groot, maar de verschillende ETF aanbieders bieden vaak ‘verschillende’ trackers op dezelfde indices, zoals bijvoorbeeld op de AEX. ETF’s kunnen echter aanzienlijk verschillen wat betreft structuur, kosten en prestaties.

Via LYNX kunt u ETF’s kopen of verkopen op zowel de Amerikaanse*, de Europese als de Aziatische beurs. Aangezien LYNX een onafhankelijke broker is, is het aanbod van ETF’s en trackers erg breed. U kunt producten verhandelen van alle grote aanbieders, zoals bijvoorbeeld iShares (Blackrock), Vanguard, SPDR (State Street), VanEck en Powershares.

ETF’s geven een brede spreiding tegen lage kosten. Dit zorgt ervoor dat beleggers niet getroffen worden door de teleurstellingen van individuele aandelen, zonder de hoge kosten die sommige fondsen rekenen.

* Nieuwe MIFID II regelgeving heeft er helaas voor gezorgd dat sommige Amerikaanse ETF’s in Europa niet meer te koop zijn. Bekijk deze pagina voor een uitgebreide lijst met alternatieven voor Amerikaanse ETF’s.

Wat zijn de kosten van ETF beleggen

Via LYNX kunt u snel, eenvoudig en effectief beleggen in ETF’s en trackers. Een transactie kost u slechts 0,06% over de transactiewaarde met een minimum van EUR 6,00 en een maximum van EUR 45,00. Naast transactiekosten dient u ook rekening te houden met beheersvergoeding voor de uitgever van de ETF. Als laatste heeft u ook nog te maken met de spread, het verschil tussen de aan- en verkooprijs van een ETF. Spreads zijn bij liquide trackers doorgaans gunstiger dan bij minder populaire ETF’s.

Total Expense Ratio (TER)

De kosten van de uitgever van de ETF staan bekend als de Total Expense Ratio (TER). De TER vormt een maatstaf voor de totale kosten waarmee een belegging in een product gemoeid gaat. Deze kosten omvatten primair de beheerskosten, administratie- en registratiekosten, bewaarloon, wettelijke kosten en andere operationele kosten.

De beheervergoedingen voor ETF’s zijn doorgaans aanzienlijk lager dan het beleggen in individuele aandelen, vanwege het verschil in transactiekosten. De jaarlijkse kosten van de meest populaire ETF’s variëren van 0,07% voor passieve ETF’s tot boven de 1% voor actief beheerde fondsen. Deze kleine verschillen kunnen op lange termijn veel verschil maken.

De beste ETF’s 2022

In dit artikel bespreek ik vier interessante ETF’s voor 2022. Uiteraard is de lijst subjectief en zegt dit niets over de toekomstige rendementen. Wel probeer ik met deze ETF’s in te spelen op de huidige omstandigheden en trends die spelen op de financiële markten. Hieronder een overzicht van de beste ETF’s 2022:

| Rank | Beste ETF 2022 | Ticker |

|---|---|---|

| 1. | iShares Core S&P 500 UCITS ETF | IUSA |

| 2. | iShares Global Clean Energy UCITS ETF | INRG |

| 3. | Lyxor MSCI Future Mobility ESG Filtered UCITS ETF | ELCR |

| 4. | Lyxor MSCI India UCITS ETF | INR |

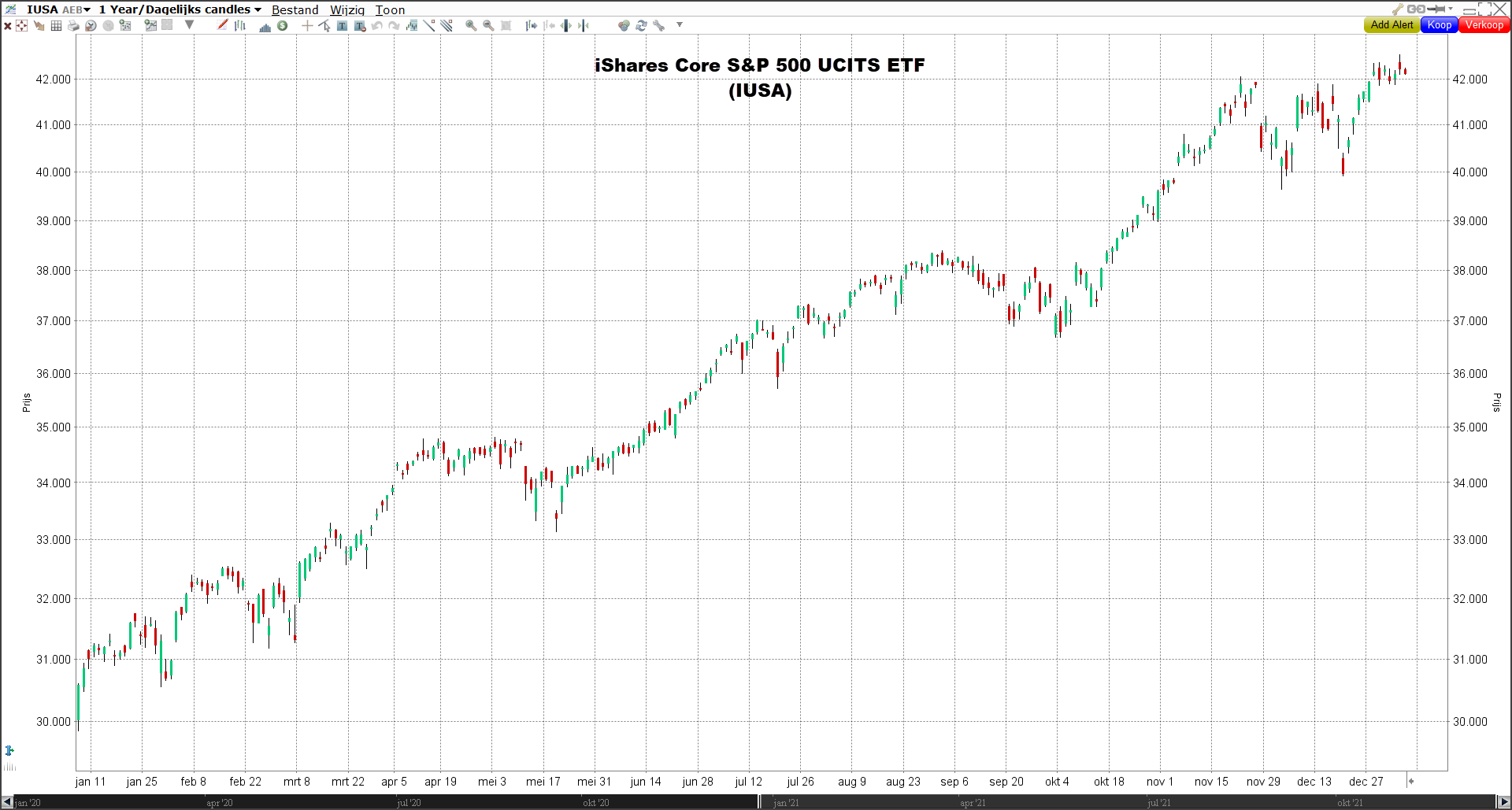

iShares Core S&P 500 UCITS ETF (IUSA)

In 2021 heeft de S&P 500 met een rendement van bijna 27% een iets beter rendement geboekt dan de Nasdaq, waar het rendement op ruim 21% bleef steken. Hiermee lijken beleggers alvast voor te sorteren op de geplande afbouw van het ruime monetaire beleid. De Fed heeft eind december 2021 namelijk aangekondigd haar opkoopprogramma verder af te bouwen. Ook zal naar verwachting de rente in 2022 maar liefst drie keer worden verhoogd. Een hogere rente maakte value-aandelen aantrekkelijker ten opzichte van groei. Daarom denk ik dat de S&P 500 ook in 2022 een beter rendement zal boeken dan de Nasdaq, die toch veel meer groeiaandelen bevat.

Met de S&P 500 krijgt u overigens alsnog blootstelling aan de technologiesector, maar vaak wel in volwassen bedrijven met weinig schuld. Tegelijktijdig belegt u via een S&P 500 ETF ook in sectoren die juist profiteren van stijgende rentes en hoge inflatie. Denk bijvoorbeeld aan luxe-consumentengoederen, financiële waarden of gezondheidszorg.

Portefeuilleverdeling

Met de iShares Core S&P 500 UCITS ETF (IUSA) krijgt u een gediversifieerde blootstelling in 500 toonaangevende Amerikaanse bedrijven. De S&P 500 is een index gewogen naar marktkapitalisatie, wat betekent dat bedrijven met de hoogste beurswaarde de grootste weging krijgen. Zo’n 29% van de totale weging valt onder de IT-sector met bedrijven als Apple, Microsoft en NVIDIA. Met een weging van ruim 13% voor de gezondheidszorg krijgt u blootstelling aan onder andere UnitedHealth Group, Johnson & Johnson en Pfizer. Onder luxe-consumentengoederen (12,8%) vallen aandelen als Amazon.com, Tesla, Home Depot en Nike.

De iShares Core S&P 500 UCITS ETF (IUSA) wordt uitgegeven door BlackRock. Eens per kwartaal wordt dividend uitgekeerd. De ISIN is IE0031442068 en de Total Expense Ratio (TER) is met 0,07% zeer laag. Een goede lange termijn strategie voor deze ETF kan zijn om maandelijks een vast bedrag te investeren.

iShares Global Clean Energy UCITS ETF (INRG)

Duurzame energie was een hot thema in 2020, maar in 2021 bleven de prestaties van deze ETF beduidend achter bij de brede markt. De koers van de duurzame ETF ging tussen 2018 en 2021 nog vier keer over de kop, maar afgelopen jaar zagen we een duidelijke adempauze. Op lange termijn blijft duurzame energie naar mijn mening een must en bedrijven die hier actief in zijn zullen daarvan profiteren.

Om in te spelen op de trend naar schonere energie is de iShares Global Clean Energy UCITS ETF (INRG) een goede optie. Dit fonds streeft ernaar het rendement te volgen van de S&P Global Clean Energy index, die bestaat uit 126 van de grootste wereldwijde ondernemingen die actief zijn in de sector van de duurzame energie. De ETF bestaat voor ruim 49% uit nutsbedrijven. Verder worden de aandelen onderverdeeld in industrie, IT, energie en materialen. Via de iShares Global Clean Energy ETF kunt u dus in één klap beleggen in alles wat met schone energie te maken heeft.

Portefeuilleverdeling

Energietechnologiebedrijf Enphase Energy (ENPH) heeft met een weging van ruim 8,2% momenteel de grootste weging. Op plek 2 staat het Amerikaanse nutsbedrijf Consolidated Edison met een weging van 6,8%. Ook belegt u in de Deense fabrikant van windturbines Vestas (VWS), maar ook waterstofproducent Plug Power is met een weging van 5% belangrijk voor de koersbewegingen van de ETF.

Verder belegt u in de ‘nieuwe energiereuzen’ zoals Iberdrola (IBE) en Enel (ENEL). Uiteraard ontbreken zonne energie aandelen zoals Solaredge (SEDG), First Solar (FSLR) en Sunrun (RUN) niet. Het effect scoort een A op de ESG-fondsrating en heeft een Total Expense Ratio van 0,65%. Met deze duurzame ETF is uw portefeuille klaar voor de toekomst en past daarom goed bij de beste ETF’s voor 2022 en daarna.

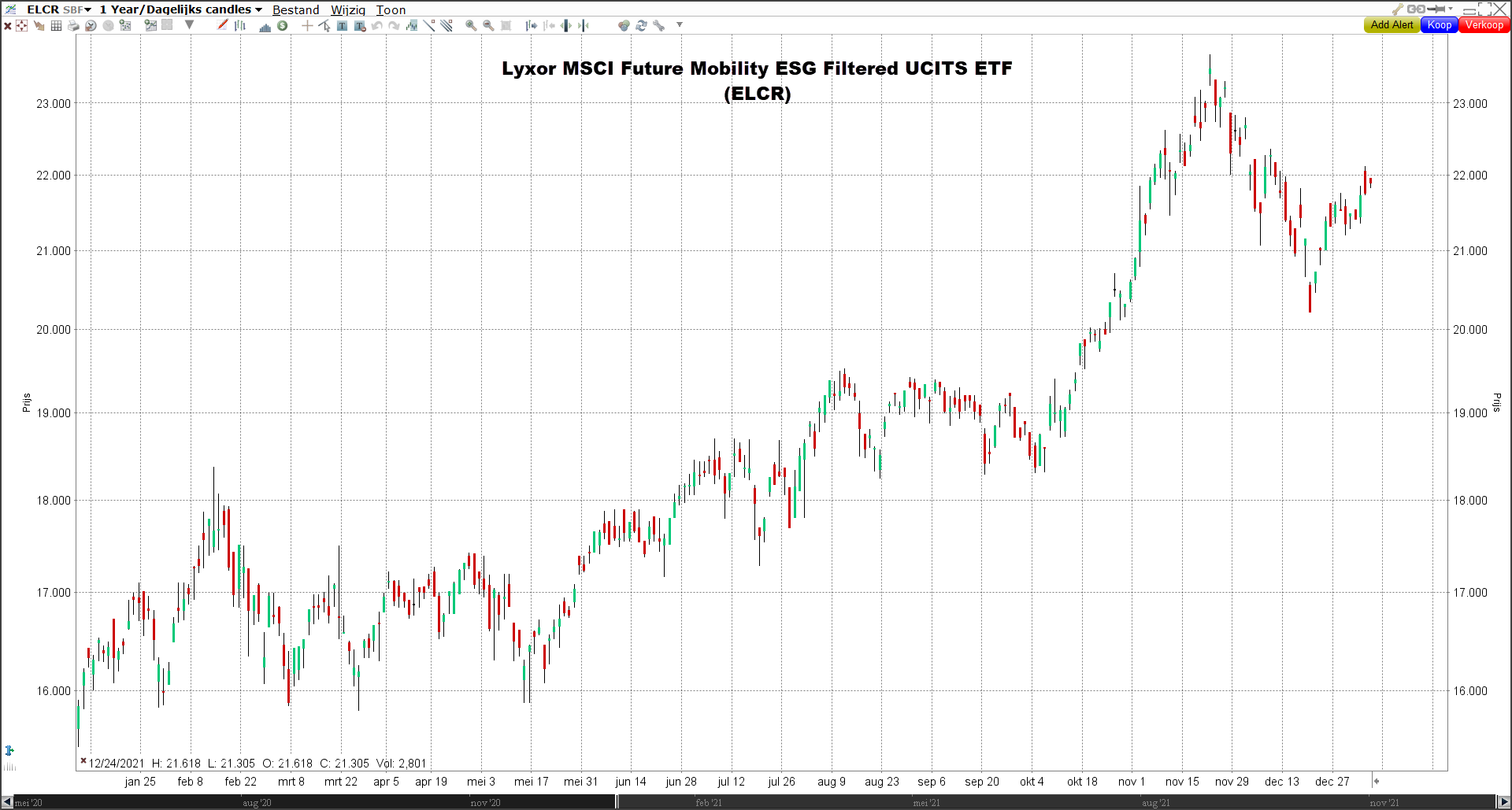

Lyxor MSCI Future Mobility ESG Filtered UCITS ETF (ELCR)

Lyxor MSCI Future Mobility ESG Filtered UCITS ETF behoort ook tot mijn rijtje van de beste ETF’s 2022. Om in te spelen op de trend naar een duurzame toekomst kwam ik namelijk terecht bij deze ETF. Anders dan bij de Clean Energy ETF, speel je hiermee specifiek in op één thema, namelijk elektrisch rijden. Vervoer door middel van elektriciteit is één van de speerpunten van overheden als het draait om het klimaat. Elektrisch vervoer heeft een gunstig effect op de luchtkwaliteit, geluidsoverlast en het klimaat, doordat deze aanzienlijk minder schadelijke stoffen uitstoten en daarmee bijdragen aan de vermindering van de uitstoot van CO2.

Deze trend is al jaren goed zichtbaar en heeft het aandeel Tesla zelfs in korte tijd het op vijf na waardevolste beursgenoteerde onderneming ter wereld gemaakt. De afgelopen jaren zijn er nog andere namen verschenen zoals NIO, Xpeng en Lucid Motors. Maar ook de traditionele autobouwers zitten niet stil en investeren ondertussen miljarden in de ontwikkeling van elektrische voertuigen. Aangezien westerse overheden zelfs al maatregelen nemen om benzineauto’s uit te bannen, lijkt deze trend onomkeerbaar.

Voor het gebruik van elektrische voertuigen zijn uiteraard ontzettend veel essentiële onderdelen nodig. Denk aan grondstoffen voor batterijen, software, materialen en chips. Om in te spelen op de toenemende vraag naar deze onderdelen is de Lyxor MSCI Future Mobility ESG Filtered UCITS ETF (ELCR) dus een interessante keuze. De ETF belegt in de aandelen van bedrijven die naar verwachting aanzienlijke inkomsten zullen genereren uit gebieden als elektrische voertuigen. Maar ook autonome voertuigen en aanverwante technologieën, nieuwe methoden voor passagiers- en vrachtvervoer, elektrochemische energieopslagtechnologieën, gedeelde mobiliteit, en mijnbouw- en metaalbedrijven die betrokken zijn bij de productie van batterijen.

Portefeuilleverdeling

De Australische lithiumproducent Allkem heeft met 5,4% de grootste weging. Op de voet volgen Amerikaanse bekenden als AMD (4,2%), NVIDIA (4,1%) en Tesla (3,25%). In totaal beleg je via deze ETF in 60 verschillende bedrijven en krijg je via deze ETF 1,4% dividend. Het effect heeft 385 miljoen euro onder beheer en de TER komt uit op 0,45%.

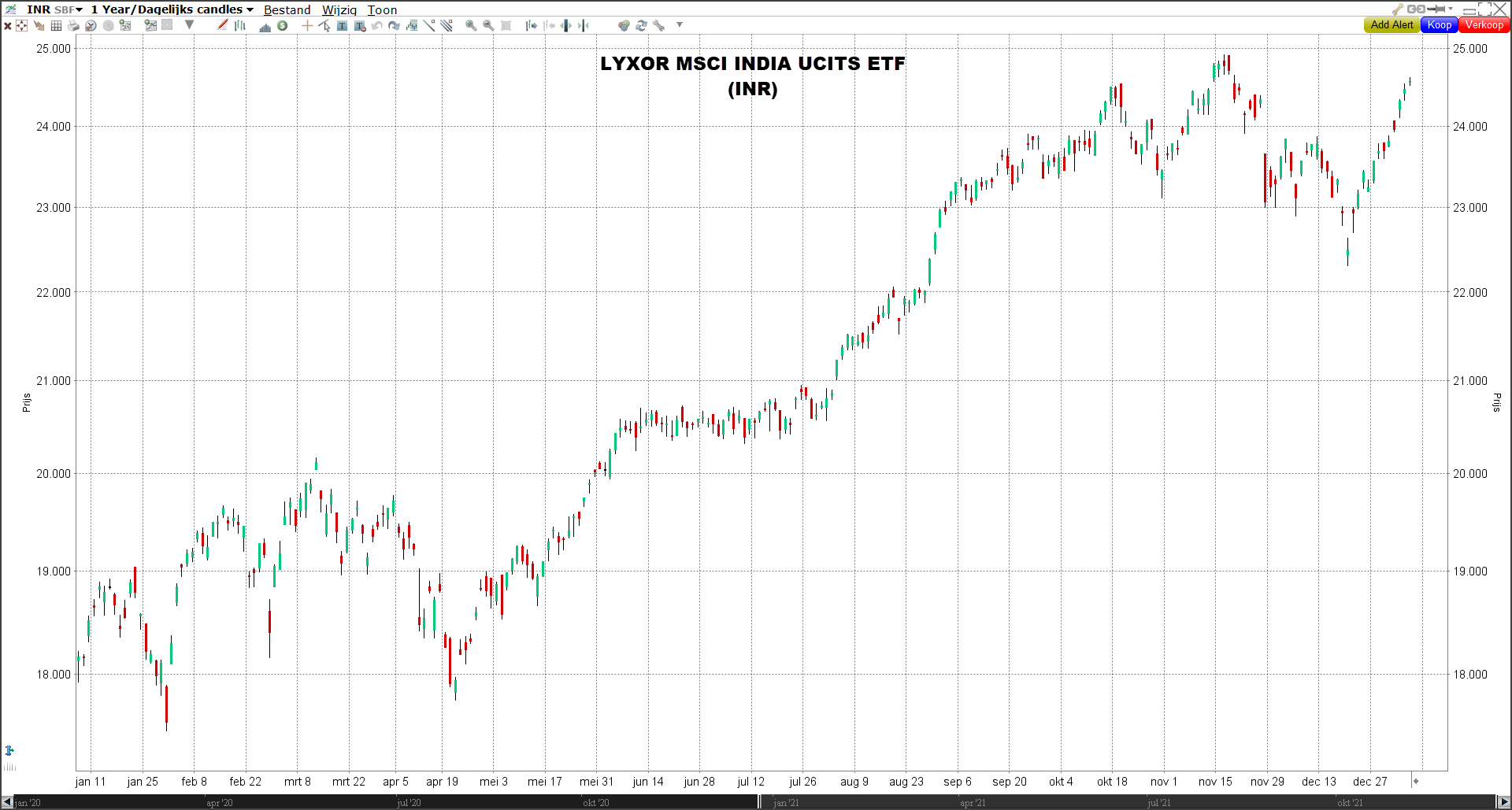

Lyxor MSCI India UCITS ETF (INR)

In 2020 liet de economie van India een krimp zien van 7,3% vanwege corona, maar daarvoor stond het land bekend als één van s’ werelds snelst groeiende economieën. In 2021 werd alweer een groei van ruim 9,5% geboekt en in 2022 en 2023 is de verwachting dat die snelle groei doorzet. Zo verwacht het IMF een groei van 8,5% in 2022 en tussen de 6,5 en 7% in 2023. Met bijna 1,4 miljard inwoners maakt India circa 18% van de totale wereldpopulatie uit. Die enorme aantallen bieden veel kansen voor bedrijven, simpelweg omdat de afzetmarkt ontzettend groot is.

Ontwikkelingslanden hebben de neiging om snel te groeien, aangezien slechts kleine innovaties kunnen leiden tot grote verbeteringen. Investeringen in India kunnen op die manier aantrekkelijk zijn, maar zorgen ook ook risico’s. Snelle groei zorgt namelijk ook voor een continue groei van de capaciteit en daarbij gepaard gaande hevige concurrentie. Deze hevige concurrentie kan de winstgevendheid van bedrijven in India negatief beïnvloeden. Groei is noodzakelijk om de marktpositie te verdedigen, maar groeien in India is voor bedrijven niet altijd makkelijk. Bureaucratische regelgeving maakt zakendoen vaak lastig en de infrastructuur is zwaar onderontwikkeld. Dit betekent dat uitbreiden soms veel duurder is dan je normaliter zou verwachten. Dit is dus een risico van beleggen in India.

Met de Lyxor MSCI India UCITS ETF (INR) krijgt u blootstelling aan de Indiase aandelenmarkt. De ETF volgt de MSCI Emerging Markets India index. Dit is een free float market cap-gebaseerde index die ongeveer 85% van de totale marktkapitalisatie in India vertegenwoordigt.

Portefeuilleverdeling

De aandelenmarkt van India kent een grote weging van een aantal sectoren. Zo maken financials bijna 24% van deze ETF uit en op de voet volgt de IT-sector die bijna 20% aan weging heeft. Energiebedrijven zijn goed voor zo’n 11% van deze ETF. Samen maken deze drie sectoren dus ruim de helft van de India ETF uit. Andere belangrijke sectoren zijn materials en consumentengoederen. Via de ETF belegt u in 106 verschillende aandelen uit India.

Met ruim 9% heeft het multinationale conglomeraat Reliance Industries de grootste weging. Dit bedrijf is voornamelijk actief in energie, maar ook detailhandel en telecommunicatie. Andere grote namen zijn IT-bedrijf Infosys en financiële dienstverlener HDFC. Het effect heeft € 934 miljoen onder beheer en hanteert een ‘vrij hoge’ TER van 0,85%.

Conclusie beste ETF’s 2022

De keuze voor een ETF is niet gemakkelijk gemaakt. Er zijn duizenden ETF’s, maar dat komt voornamelijk door het enorme aantal aanbieders. Hierdoor is er veel concurrentie en dat komt ten goede van de belegger door steeds lagere beheerkosten. Bij de keuze voor de beste ETF’s dient u goed te onderzoeken of deze bij u past. Niet alleen qua beleggingsdoelstelling, maar u dient ook te letten op de beheerskosten, het wel of niet herbeleggen van dividend en andere risico’s. Op de websites van de verschillende aanbieders kunt u altijd alle informatie vinden die u nodig heeft.

Beleggen in de beste ETF’s 2022 via LYNX

Uiteraard is het via LYNX mogelijk om te beleggen in de beste ETF’s voor 2022 en andere ETF’s. Bij LYNX zijn veel verschillende financiële producten verhandelbaar, u handelt altijd tegen de beste prijs en de kleinste spreads. U heeft toegang tot ruim 150 beurzen in 33. Bekijk het aanbod: